住宅ローンの選び方を悩まれる方は、少なくありません。金利タイプや返済方法など、決めるべきことがたくさんあるためです。

この記事では、住宅ローン選びのポイントや、実際に住宅を購入した人の平均データなどを解説していますので、ぜひ参考になさってください。

住宅ローンの選び方のポイント

住宅は人生で最も高い買い物と言われるほど高額であるため、多くの方が住宅ローンを借り入れて購入します。

そのため住宅ローンの借入額は数千万円と高額になり、借入期間は20年や30年など長期間にわたるのが一般的です。

借り入れる住宅ローンを慎重に選ばなければ「返済できなくなったらどうしよう」と不安を感じながら生活することになりかねません。

一方で住宅ローンは、数多くの金融機関で取り扱われており、商品内容はさまざまです。

住宅ローンは人生において何度も組むものではないため、ご自身に合ったものを選ぶのに苦労される方は少なくありません。

住宅ローンは、毎月の返済額と返済総額だけを確認して選ぶのではなく、以下の点をご自身の状況に照らし合わせて1つずつ慎重に決めていくことが大切です。

- 金利タイプ

- 返済方法

- 借り入れ時の諸費用

- 団体信用生命保険の保障内容

それぞれの選び方について、詳しく解説していきます。

住宅ローンの金利タイプの選び方

まずは住宅ローンの金利タイプについてです。

金利とは、住宅ローンの返済額に占める利息の割合のことです。

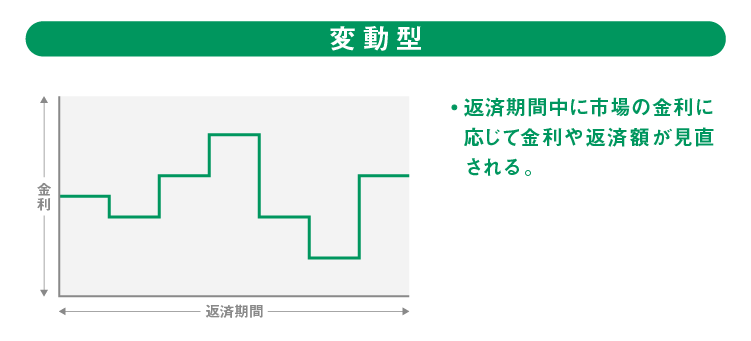

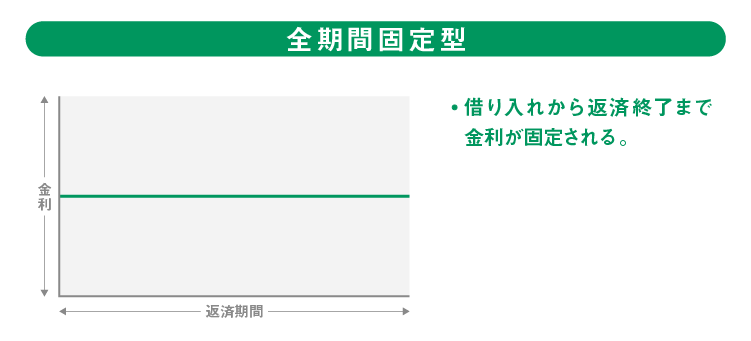

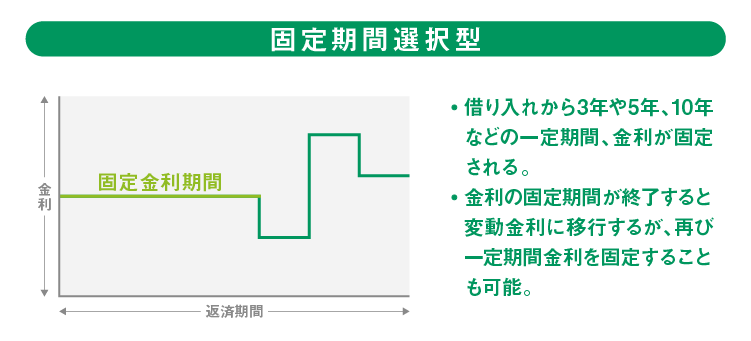

金利には「変動型」「全期間固定型」「固定期間選択型」の3種類があり、金融機関によって金利の値や力を入れている金利タイプが異なります。

金利タイプによってメリットとデメリットがあるため、よく比較したうえで選びましょう。

変動型

変動型のメリットは、借り入れ当初の金利が他の金利タイプよりも低い点です。

一方で変動型は、返済の途中で金利が上昇すると、利息額や返済総額が増える恐れがあります。

ただし金利が上昇しても、直ちに返済負担が見直され、返済額が増えるわけではありません。変動型の返済額が見直されるのは5年ごとであり、見直し前の1.25倍以上には増えないというルールがあります。

また金利が上昇したタイミングで、繰上返済をして返済元金を減らせると、返済負担の増加を抑えられます。

金利の上昇時に繰上返済するための資金を計画的に貯蓄できる人は、変動型を検討してみてはいかがでしょうか。

全期間固定型

全期間固定型は、返済期間中に金利や返済額が上昇する心配がなく、借り入れ時に毎月の返済額や返済総額が確定する点がメリットです。家計を管理しやすくしたい人は、毎月の返済額が一定である全期間固定型が有効な選択肢となります。

ただし全期間固定型は、他の金利タイプよりも借り入れ当初の金利が高いです。借り入れ時に利息を多く支払ってでも金利上昇の不安を抱えたくない人は、全期間固定型で借り入れると良いでしょう。

固定期間選択型

固定期間選択型では、金利の固定期間中は変動型並みの低金利が適用されます。借り入れから一定期間の返済負担を確実に抑えたい人や、返済元金を着実に減らしたい人にとっては固定期間選択型がおすすめです。

しかし固定期間選択型は、金利の固定期間が終了すると、金利の値が変更されて返済負担が上昇することがあります。固定期間選択型で借り入れる場合は、固定期間終了後に繰上返済をするのも方法の1つでしょう。

金利タイプは、それぞれの特徴を理解したうえで、返済シミュレーションを確認して選ぶことが大切です。返済シミュレーションを確認することで「これだけ毎月の返済負担が変わるなら、変動型にして返済元金を減らした方が良いだろう」「毎月の返済額があまり変わらないから全期間固定型にした方が安心だ」といった判断ができます。

また変動型や固定期間選択型を検討するときは、金利が上昇した場合の返済シミュレーションを確認しましょう。多くの利息を支払ってでも、金利を固定する価値があるか判断しやすくなります。

上記3つの金利タイプを表にすると、以下のようにまとめられます。

| 変動型 | 全期間固定型 | 固定期間選択型 | |

|---|---|---|---|

| 特徴 |

|

|

|

| メリット |

|

|

|

| デメリット |

|

|

|

| おすすめの人の例 |

|

|

|

住宅ローンの返済方法の選び方

続いて、住宅ローンの返済方法の選び方についてです。

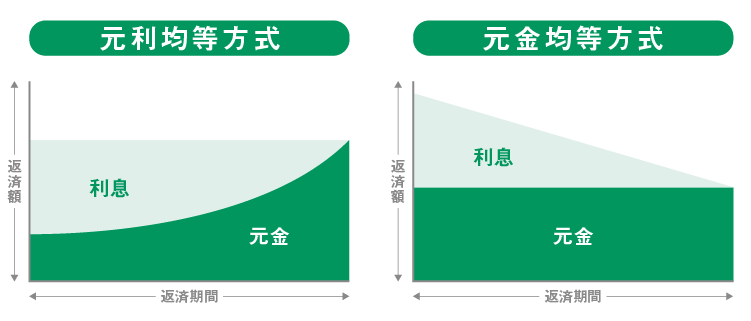

住宅ローンの返済方法には、「元利均等方式」と「元金均等方式」の2種類があり、どちらかを選ぶ必要があります。

元利均等方式とは、毎月の返済額を一定にする返済方法です。借り入れ当初は利息負担の割合が高く、返済が進むにつれて返済元金の割合が高くなっていきます。

元金均等方式は、毎月の返済額に占める返済元金が一定で、返済が進むにしたがって毎月の返済額は減っていきます。

| 元利均等方式 | 元金均等方式 | |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

住宅ローンは諸費用を確認して借り入れ先を選ぶ

住宅ローンを借りる際は、保証料や事務手数料などの諸費用がかかり、金融機関によって金額設定が異なるため入念に比較して選ぶ必要があります。

- 保証料:住宅ローンを滞納したときに代わりに返済をする保証会社に対して支払う手数料

- 事務手数料:住宅ローンを借り入れる金融機関に対して支払う手数料

保証料が高額な金融機関は、事務手数料が数万円程度と低額に設定されていることが多いです。一方で保証料が無料である金融機関は、事務手数料を「借入額の2.2%」と高額に設定している場合があります。

返済期間が35年のような長期間である場合、保証料と事務手数料の合計金額は、どの金融機関も大きな差はありません。

ただし返済期間が短い場合や、途中で住宅ローン残額を繰上返済する場合は、保証料が高い金融機関で借りた方が諸費用負担を抑えられます。保証料は、借入期間が短いと低額になるだけでなく、一括で返済すると残りの返済期間に応じた金額が戻ってくるためです。

事務手数料は、返済期間に応じて変わることはなく、繰上返済をしても戻ってきません。返済期間が短い人や繰上返済をする予定がある人にとって、事務手数料が高額な金融機関は相性が悪いと言えます。

また繰上返済をする可能性がある人は、繰上返済手数料や保証料返戻手数料の金額も確認して借り入れ先の金融機関を選びましょう。

保証料について詳しくはこちらの記事をご覧ください。

「銀行員が徹底解説!住宅ローンの保証料とは?」

団体信用生命保険(団信)の選び方

団体信用生命保険(以下、団信)とは、住宅ローンを借り入れるときに加入する保険です。

住宅ローンを借り入れた人が亡くなった場合や、保険会社が定める所定の高度障害状態に該当した場合、借り入れ先の金融機関に保険金が支払われて住宅ローンの返済に充当されます。

団信について詳しくはこちらの記事をご覧ください。

「団体信用生命保険(団信)とは?保障内容から保険料、注意点まで徹底解説」

死亡と所定の高度障害状態を保障する一般的な団信は、金融機関が保険料を負担します。団信に「がん保障特約」や「三大疾病保障特約」などの特約を付帯する場合も、住宅ローン契約者の保険料の負担はありませんが、住宅ローンの金利に0.1%~0.3%上乗せ金利が発生する場合があります。

団信の種類についてはこちらの記事をご覧ください。

「住宅ローンの保険「団信」を比較!特約の保障内容や金利の違いを解説」

団信の保障内容や付帯できる特約、上乗せ金利は金融機関によって異なります。

がんや三大疾病(がん・心筋梗塞・脳卒中)は、どれだけ健康に気をつけていても、罹患するリスクをゼロにはできません。まずは自身が何に備えたいのかを考えたうえで、金利を上乗せした後の返済負担が問題ないかを確認し、加入する団信を選びましょう。

「がん保障特約」や「三大疾病保障特約」の必要性についてはこちらの記事で解説しています。

「がん団信、三大疾病保障付団信は必要?実際に保険金が支払われた事例をご紹介」

近年は、上乗せ金利なしですべての病気やケガで一定期間入院した場合を保障する団信もあります。また金融機関によっては、団信に加入せずに住宅ローンを組めるため、一般の生命保険で万一のリスクに備えることも可能です。

ただし、団信と一般の生命保険は、保険金の支払われ方が異なる点に注意しましょう。

団信の保険金は、金融機関に支払われ、住宅ローンの返済に充てられます。

一方で一般の生命保険は、契約時に指定した個人に保険金が支払われます。

団信の代わりに一般の生命保険に加入した場合、残された家族の住居費や生活費、教育費などを保険金で賄えますが、引き続き住宅ローンの返済は必要です。

マイホーム購入後も安心して暮らすためには、団信や一般の生命保険でどこまでカバーする必要があるのかを、家族で話し合って決めましょう。

住宅ローンの平均借入額や購入時の平均年収は?

では、住宅を購入した人は、どのように住宅ローンを借り入れているのでしょうか?

ここでは、住宅ローンを組んだ人の平均データや選んだ金利タイプをご紹介します。

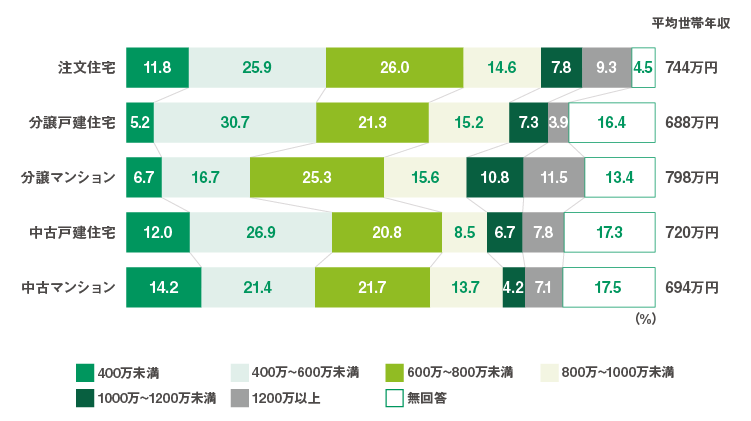

平均世帯年収

最初に、住宅を購入した人の平均世帯年収を、住宅の種類ごとに確認していきましょう。

※注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

出典: 「令和元年度 住宅市場動向調査報告書~調査結果の概要~」より

P24「2. 結果の概要 2.3.3 世帯年収 (1)世帯年収」(国土交通省 住宅局)を加工して作成

中古住宅を購入した人よりも新築住宅を購入している人の方が、世帯年収は高いです。しかしそれほど大きな差は見られません。

世帯年収と購入する住宅の種類の関係性が確認できたら、次は年間の返済額を確認し、ご自身にとって適切な返済額を考えてみましょう。

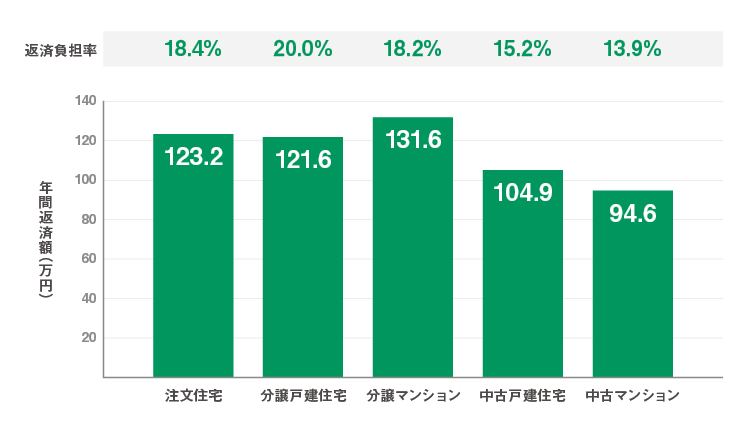

年間返済額と返済負担率

住宅ローンの年間返済額と返済負担率(年収に占める住宅ローン返済額の割合)は、以下の通りです。

※注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

出典: 「令和元年度 住宅市場動向調査報告書~調査結果の概要~」より

P30「2. 結果の概要 2.4 資金調達に関する事項 (4)年間返済額」(国土交通省 住宅局)を加工して作成

新築住宅の方が中古住宅よりも、年間返済額と返済負担率の両方が高くなっていることがわかります。

住宅を購入した人の年間返済額を確認したら、次は何年かけて住宅ローンを返済しているのか確認し、借入期間を設定する際の参考にしてみてください。

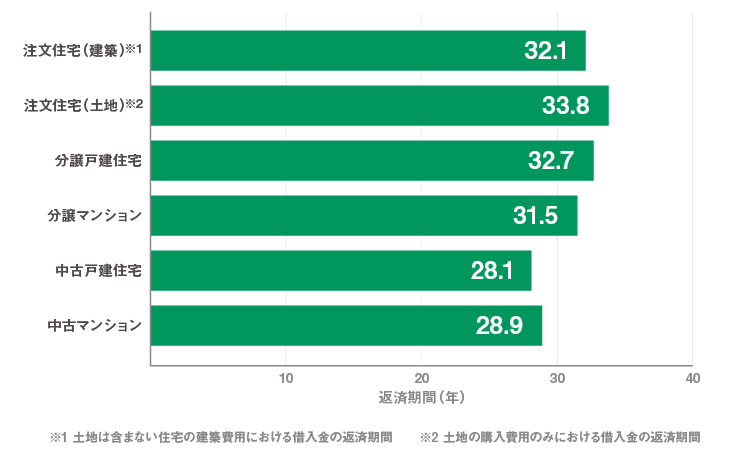

返済期間

住宅ローンを組んだ人が設定した返済期間は、以下の通りです。

※注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

出典: 「令和元年度 住宅市場動向調査報告書~調査結果の概要~」より

P29「2. 結果の概要 2.4 資金調達に関する事項 (3)返済期間」(国土交通省 住宅局)を加工して作成

住宅ローンの返済期間は、新築住宅が30年以上であるのに対し、中古住宅は30年未満です。借入額が少ない分、返済期間も短く済んでいると考えられます。

住宅ローンの返済期間は、多くの金融機関が最長で35年としています。上記のグラフの返済期間を見てもわかるように、新築住宅の平均返済期間は、約32~34年であることから、多くの方が返済期間を最長の35年に設定していると推測できます。

では、住宅を購入した人は、購入代金のうちいくらを借り入れで賄っているのでしょうか?住宅購入者が準備した頭金の金額と併せて確認していきましょう。

年間返済額と返済期間を踏まえて確認することで、資金計画を立てる際の参考になるはずです。

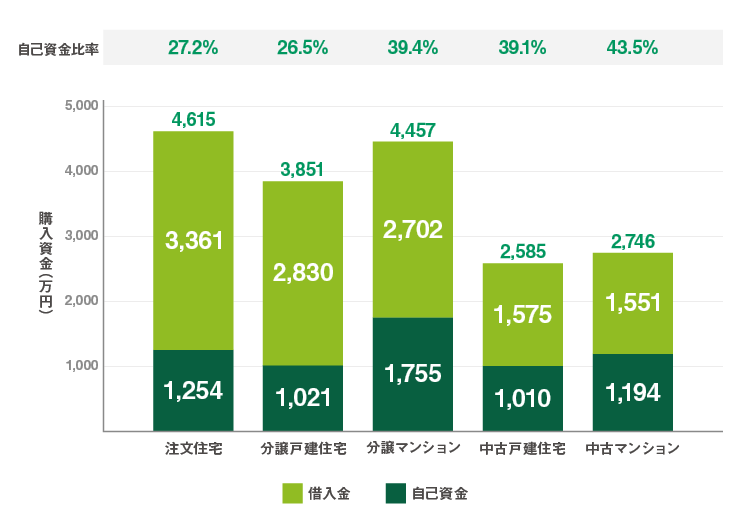

平均借入額と頭金(自己資金)

住宅購入資金における、借入額と頭金(自己資金)の金額および割合は、以下のように購入する住宅の種類に応じて異なります。

※注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

出典: 「令和元年度 住宅市場動向調査報告書~調査結果の概要~」より

P26「2. 結果の概要 2.4 資金調達に関する事項 (1)購入資金、リフォーム資金」(国土交通省 住宅局)を加工して作成

中古住宅を購入した人の借入額は、1,550万円程度です。また購入資金の4割前後を、自己資金で支払っています。

一方で新築住宅(注文住宅や分譲住宅、分譲マンション)を購入した人の借入額は約2,700万~3,300万円と高額です。自己資金の割合は、注文住宅と分譲戸建では3割未満となっています。

住宅を購入した人は、少なくとも購入資金の半分以上、多い場合で7割強を借り入れで賄っていることがわかりました。最後に、どの金利タイプを選んで借り入れたのかを確認していきましょう。

なお、借入金額の目安については、こちらの記事でも解説しています。

「住宅ローンは手取り年収の4~6倍までが無理のない借入金額!計算方法を解説」

金利タイプ

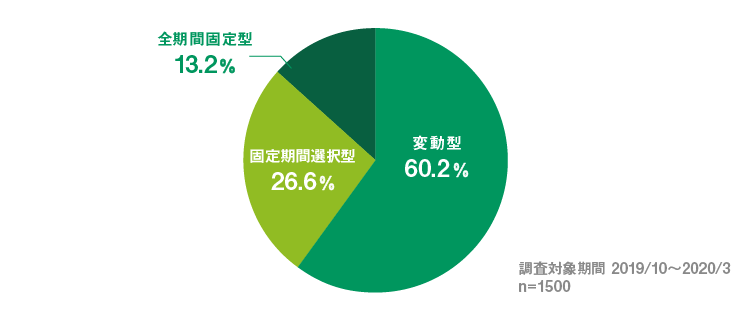

民間金融機関で住宅ローンを組んだ人が選択した金利タイプは、以下の通りです。

出典: 「住宅ローン利用者の実態調査【住宅ローン利用者調査(2020年5月調査)】」より

P2「1.利用した金利タイプ」(独立行政法人 住宅金融支援機構 国際・調査部)を加工して作成

住宅ローンを組んだ人の過半数である約6割が、変動型を選んでいるようです。固定期間選択型を選んでいる人は、約全体の約1/4。全期間固定型で借り入れる人は、全体の1割強と最も低い結果となりました。

金利が固定される安心よりも、低金利による返済負担の低さを重視して、住宅ローンを選んでいる人が多いことが考えられます。

ご自身の状況に合った住宅ローンを選ぶことが大切

借入額や頭金の金額、金利タイプなどは、住宅ローンを借り入れる人の生活背景や考え方、今後のライフプランによって一人ひとり正解が異なります。「みんな3,000万円くらい借りているから」「多くの人が変動型にしているから」など、平均値やデータだけを参考に、住宅ローンを選ぶのはおすすめできません。

住宅ローンは、金融機関が貸してくれる額ではなく、ご自身が返済できる額を借り入れましょう。借り入れ当初は返済に問題がなくても、返済途中で世帯の収入が減少したり支出が増加したりする可能性があります。特に小さな子供がいる世帯は、無理な借り入れをすると、教育費がかかり始めたときに返済が滞ってしまうかもしれません。

頭金を準備できると、住宅ローンの利息負担を減らせます。しかし頭金の準備に時間がかかると、借り入れが遅れて住宅ローンの完済が老後になる恐れがあります。老後に住宅ローンを返済したくないのであれば、頭金を少なくして無理のない範囲で借入額を増やすのも選択肢の一つです。

住宅ローンを利用して住宅を購入するときは、今後のライフプランを考えて家族と話し合い、無理のない借り入れをすることで安心して充実したマイホーム生活が送れるでしょう。

公開日:2021年01月08日

更新日:

この記事はいかがでしたか?

感想を教えてください。

品木彰

大手生命保険会社にて7年半勤務し、チームリーダーや管理職候補として個人営業、法人営業の両方を経験。お金に関する正しい知識をたくさんの人々に知って欲しいとの思いから、2019年1月よりwebライターとして独立。これまで保険、不動産、税金、音楽など幅広いジャンルの記事を、多数のメディアで執筆・監修している。保有資格:2級ファイナンシャル・プランニング技能士